会社四季報やネット証券でみると、ROEやROAやPBRやPERといった指標が出てきますよね。

この記事では、株式の長期投資を行う上で重要な「企業の稼ぐ力」を表すROEとROAについて、わかりやすく書いていきたいと思います。

一般的にはROEがよく取り上げられますが、ROAを見ることも重要ですので、似たような指標ですが意味の違いを知って分析に役立てましょう。

ROEって何?ROAの前にROEの目安や計算を学ぶ

早速ですが説明していきます。

ROEはReturn On Equity(リターン オン エクイティ)の略で、自己資本利益率といい、企業の収益性を測る指標です。

いわゆる「企業の稼ぐ力」を見るんです!

- ROE = 純利益 ÷ 自己資本

自己資本(株主資本)を使って企業がどれだけ収益を生んでいるかを示しています。

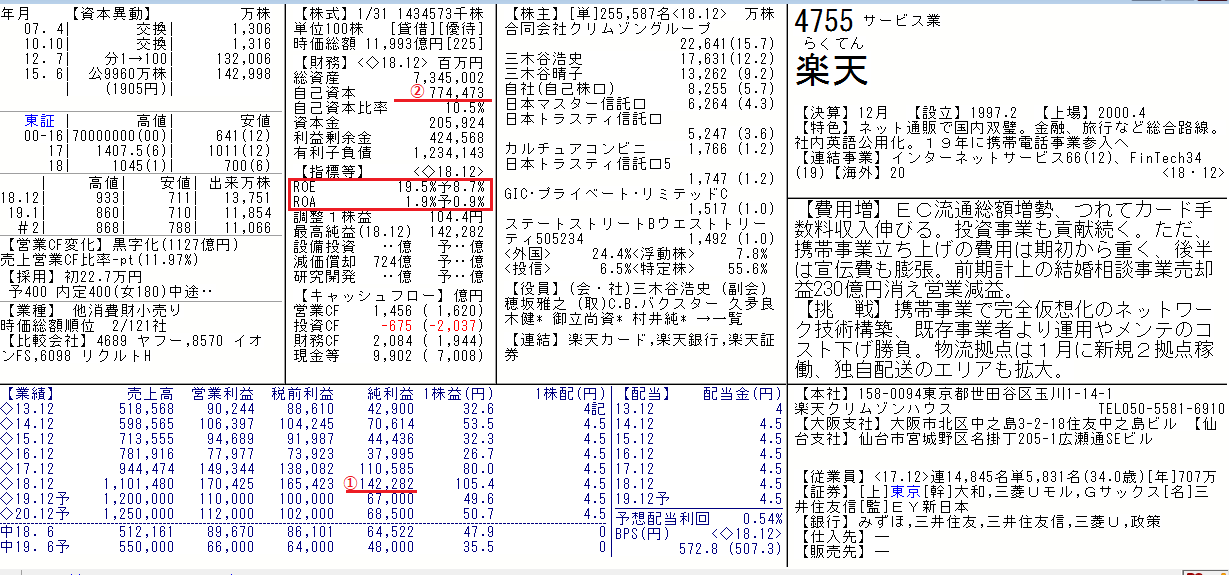

では、下の図の会社四季報を使いながら順番に説明していきますね。

まず、ROEとROAですが、会社四季報で見ると赤く囲ったところに書かれています。

見方としてはROEの最初の数値は「実績ROE」と言います。

その後ろの「予」がついた数値は「予測ROE」と言います。(予想純利益を自己資本で割って算出)

ここでは、実績ROEを見ていきたいと思います。

ROEの計算は、純利益÷自己資本ですが、この計算に使う純利益は図の①、自己資本は図の②になります。

「純利益」というのは、売上高からもろもろ差し引いて最終的に残った儲けになります。

この「最終的に稼いだお金」は、どれくらいの自己資本を使って稼いだのか?というのをROEが示してくれます。

楽天の場合で言うと、ROEは19.5%(2018.12)ですね。

計算については、純利益142,282百万円(2018.12)÷自己資本774,473百万円(2018.12)×100=18.3%となり、19.5%とは若干誤差があります。

このROE19.5%というのは、「純利益を、期首と期末の平均自己資本で除した比率」であるため、四季報に載っている自己資本をそのまま使って計算すると誤差が出てしまうんです。

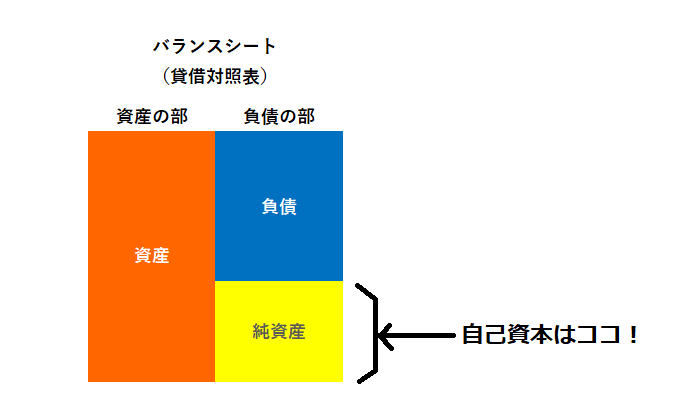

また、自己資本というのは、バランスシートで見ると、ここの部分です。

例えば、A社もB社も純利益(稼いだお金)は1,000万円だったとします。

しかし、A社の自己本が1億円、B社の自己資本が2億円だった場合、

A社:ROE10%

B社:ROE 5%

となります。

一般的には、ROEが10%以上あれば、経営の効率が良いとされていますので、一つの目安にしましょう!

ROEより優れたROAとは?目安や計算を解説

ROAはReturn on Asset(リターン オン アセット)の略で、ROEと比べると最後のEquityがAssetにかわっただけです。

意味としては、総資産利益率となり、こちらも同じく企業の収益性(稼ぐ力)を測る指標です。

- ROA = 純利益 ÷ 総資産

分子はROEと同じ純利益を使い、分母が自己資本から総資産に変わります。

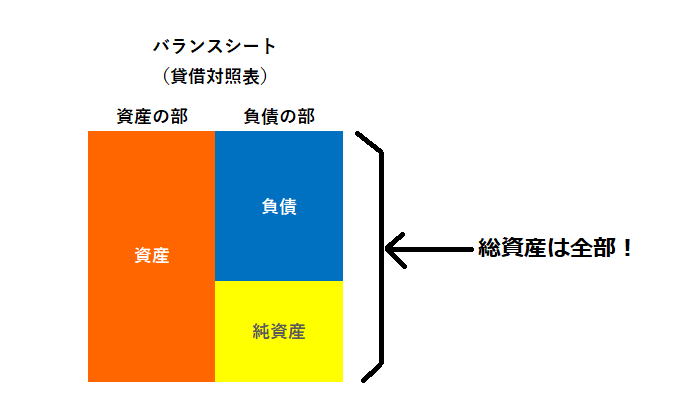

総資産(バランスシート全体)を使って企業がどれだけ収益を生んでいるかを示しています。

ROEが自己資本のみを見ていたのですが、ROAは負債も含めた総資産で見ています。

ROEの判断だけでは危ない!

ROAもしっかり確認!

総資産1億(自己資本1億、負債ゼロ)→純利益1,000万円→ROE10%、ROA10%

総資産3億(自己資本1億、負債2億)→純利益1,000万円→ROE10%、ROA3.3%

このように、純利益が同じ1,000万円でも、負債があるのかないのかでROAは変わってきます。

単純な一面を捉えると、借金なしで1,000万円を稼いでいるA社の方がROAが高くなり、優秀だと言えます。

見かけのROEの高さに惑わされることなくしっかりROAも見た上で判断をしていきましょう!

海外市場のROEにも注目

ROEとROAについては、基本的には数値が高ければ高いほど良く、稼ぐ力があるということですが、日本企業の平均ROEは10%以下を推移しています。

ですが、米国の企業はROEの最大化を図る経営スタイルですので、平均は15%以上もあります。

例えば、あのウォーレン・バフェット氏も保有しているコカ・コーラ(KO)は、何とROEが30%以上あります。

ROEやROAは、株主のお金(自己資本)をどれだけ効率的に増やせたか(純利益を得られたか)を表す指標です。

この純利益から株主に配当が支払われ、残りは利益剰余金として自己資本に上積みされていきます。

なので、米国企業は日本企業に比べて配当利回りも高く、連続で増配している企業も多数あるということですね。

長期投資をするなら、海外市場にも目を向け、稼ぐ力のある企業に投資するのも一つだと思います。

ROEとPOAの目安や計算方法は?まとめ

ROEとROA、どちらか一方をみて判断するのではなく、両者を見比べて総合的に判断することが大切です。

ROEとROAを他の会社と比較することは大切なことですが、投資しようとしている会社のROEとROAの推移をチェックし、なぜ数字の変化があったのかを考えることも重要です。

そのために計算式を理解し、ROE、ROAが上がる要因、下がる要因を考えられるようにしましょう。

そうすれば、高収益企業を発掘することも可能ですよ。