こんにちは!投資歴5年のうめぽんです。

株式投資において、その株が割安か割高かを見る指標としてPBR(株価純資産倍率)がありますよね。

今回はPBRを計算する上で避けて通れないBPS(1株あたり純資産)について解説します。

できるだけわかりやすい解説を心掛けますので、最後まで読んでみてください。

目次

BPSとは?株式投資での意味を理解する

PBR(株価純資産倍率)から理解したい人は、まずこちらの記事からどうぞ。

PBRは、その株が割安か割高かを見る指標で、「投資先の会社が倒産した場合に、投資した金額に対してどれだけの金額が戻ってくるのか」を表すものです。

計算式は以下のとおりです。

PBR=株価÷BPS(1株あたり純資産)

BPSとは「Book-value Per Share」の略で日本語に訳すと「1株あたり純資産」となり、「ビーピーエス」と呼ばれます。

意味としては、「投資先の会社が倒産した場合に、1株あたりどれだけの金額が戻ってくるのか」を表すものです。

BPSの計算式については以下のとおりです。

BPS=純資産÷発行済み株式数

もう一つの「純資産」って何なんですか?

BPSとは?株式会社のバランスシートと純資産

BPSの計算式に必要な「純資産」を理解すれば、なぜBPSの意味(投資先の会社が倒産した場合に、1株あたりどれだけの金額が戻ってくるのか)も理解できます。

純資産を知るためには、バランスシート(貸借対照表)を知る必要がありますので、まずはバランスシートを見ていきましょう。

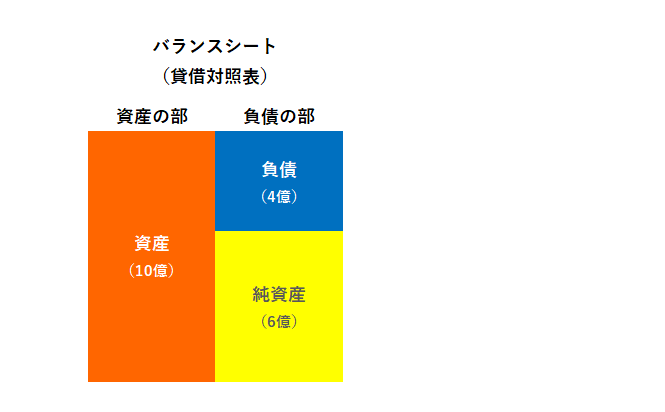

バランスシート(貸借対照表)

バランスシートとは、企業が持っている資産・負債に関わる数値を表にまとめたものです。

左側が「資産の部」、右側が「負債の部」となっており、下の図のようになっています。

バランスシートにおいては上の図のように【資産=負債+純資産】の関係が絶対になりたちます。

例えば、右側の負債の部が「負債4億円」「純資産6億円」の合計10億円だった場合、左側の資産も絶対に10億円になります。

企業が持っている現金や証券、土地、工場などの設備といった資産価値があるものが該当します。

ビジネスをするために銀行などから借りている借金です。

株主(つまり我々)が投資しているお金のことです。

負債によって一時的に増えているように見える資産全体ではなく、会社にとっての純粋な資産を意味しています。

そしてもし、何らかの事情で会社が解散(倒産)することになった場合に、最終的に会社の資産として見なせるのは純資産の部分であり、投資家が持っている株数に応じて純資産が分配され、株主に返還されることになります。

ですので、「純資産の金額」を「発行されている株式数」で割り算することで、倒産した場合に一株あたりいくら返還してもらえるのかを算出しているのがBPSなのです。

BPSを実際に見てみよう

BPSは各証券会社の銘柄情報から普通にチェックできます。

今から解説用に使用する画像は、全て2019年7月27日のソフトバンクグループ(9984)の情報を楽天証券で見たものです。

BPSは6,761円となっていますね。

ここに記載されているBPSは「会社四季報」の情報なので、年に4回発売される四季報に載っているBPSの情報ということになります。

上の図では、

- 6,761円は2019年6月号でのBPS(2019年3月のBPS)

- 4,302円は2019年3月号でのBPS(2018年12月のBPS)

です。

今は2019年7月27日なので、四季報の情報というのはどんどん古くなっていくということに注意しておきましょう。

ところで、BPSは「純資産÷発行済み株式数」で算出されますが、発行済み株式数というのは頻繁に変わるものではありません。一方で純資産は、企業のお金のことなので日々変動しています。よって、もちろんBPSも変動しています。

そこで、銘柄情報のPBRを見てみましょう。

PBRについては、「リアルタイムの株価」を「BPS」で割り算したものですが、ここで使用しているBPSというのは、一週間ごとに更新されたBPSの数値らしいので(楽天証券に確認済み)PBRを見ておけば情報としてはそれほど古くはないということですね。

「発行済み株式数」と「純資産」

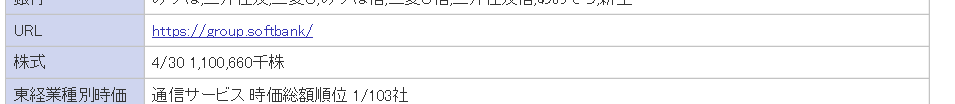

「発行済み株式数」は4月30日時点で1,100,660千株です。

「純資産」は、財務情報からおおよその額を推測できます。

そして、この「財務」というのは、最初に説明したバランスシートの一部が書かれているんです!

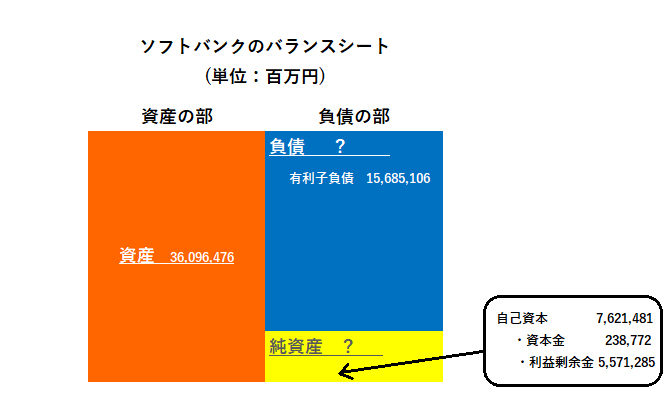

財務情報の数字をバランシートに当てはめると、こんな感じです!

この財務情報からは「負債」と「純資産」の正確な額はわかりません。

なぜなら、有利子負債は「負債」の中の一部ですし、自己資本は「純資産」の中の一部です。さらに、資本金と利益剰余金は自己資本の中の一部だからです。

自己資本比率21.1%というのは、自己資本7,621,481÷資産36,096,476×100で算出できます。(資産全体に対して自己資本が何%なのかという比率)

正確な純資産の額はわかりませんが、純資産の大半を自己資本が占めているため、「自己資本」を「発行済み株式数」で割り算してみましょう!

自己資本7,621,481百万円÷発行済株式数1,100,660千株=6924.46円

このバランスシートの構造を知っておくと、他の分析でも役に立つことが多いので、ぜひ覚えてくださいね!

BPS取り扱いの注意点

このBPSですが、実際はどう判断して使ったらいいのでしょう。

BPSは、「企業の解散価値」を示すものであるため、株価よりBPSが高いほど企業の安全性が高いことを示し、株価よりBPSが低いほど企業の安全性が低いことを意味しています。

これについてはPBR(株価÷BPS)で計算ができるので、PBRが1倍を割ると、その株は割安だと判断することができます。

そのため企業の利益(PL)を元に算出しているEPS(1株辺り利益)やPER(株価収益率)などとはその正確性は異なってきます。

BPSとは?株式投資での意味を理解する:まとめ

BPSはその企業にどれくらい資産があるのかを判断することができる指標でした。

BPSは分子である純資産の額が大きくなると数値が高くなり、純資産の額が小さくなると数値は下がります。分母である株数が増えれば数値は下がり、株数が減れば数値は上がります。

BPSの仕組みを理解し、PBRを使った分析で割安株を探してみてくださいね。